Blog

Ini 6 Manfaat Deposito dan Risikonya

DepositoBPR by Komunal

10 Feb 2026

Seperti yang kita ketahui, Pandemi COVID-19 menciptakan dampak yang luar biasa untuk ekonomi bangsa. Pendapatan berbagai sektor banyak mengalami penurunan yang cukup signifikan, mulai dari industri pariwisata, UMKM, manufaktur, ekspor-impor, dan masih banyak lagi.

Terhambatnya eskpor-impor dan perlambatan laju investasi asing, pada akhirnya juga memicu terjadinya inflasi. Dilansir dari McKinsey & Company (2022), jatuhnya perekonomian tersebut bukan hanya dirasakan oleh satu, melainkan semua negara, tidak terkecuali Indonesia.

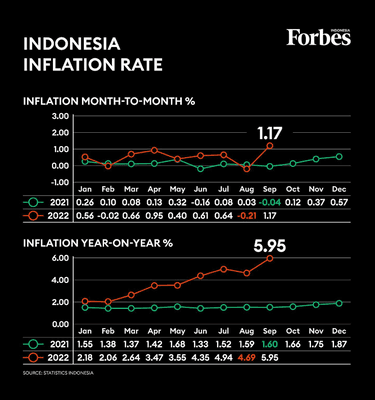

Menurut data yang dilaporkan oleh tradingeconomics.com, tingkat inflasi tahunan Indonesia meningkat menjadi 5,95% pada September 2022 dari 4,96% yang mana ini adalah level tertinggi sejak Oktober 2015. Tingkat inflasi berada di atas batas atas kisaran target bank sentral 2-4% selama empat bulan berturut-turut.

Di laporan yang sama, kenaikan utama sebagian besar berasal dari biaya makanan (7,91% vs 7,73% pada Agustus), transportasi (16,01% vs 6,62%), perumahan (3,19% vs 3,11%), perabot (5,04% vs 4,89%), makanan & restoran (4,53% vs 4,20%), pendidikan (2,61% vs 2,50%), dan sandang (1,56% vs 1,63%).

Source : Forbes Indonesia

Maka dari itu, mulai dari sekarang, kita harus mulai pintar-pintar mengelola keuangan kita. SUntuk menghadapi kondisi ini, pengelolaan keuangan yang bijak menjadi krusial. Salah satu solusi yang dapat diambil adalah dengan membiasakan diri untuk menyimpan uang, khususnya melalui tabungan deposito. Maka dari itu simak aritkel ini.

Berikut adalah enam alasan mengapa tabungan deposito dapat menjadi pilihan yang cerdas:

Manfaat Deposito: 6 Alasan Wajib Punya Tabungan Deposito

1. Memiliki Jangka Waktu

Tabungan deposito memiliki jangka waktu atau biasa disebut tenor yang beragam, mulai dari 3, 6, 9, dan 12 bulan. Jangka waktu tersebut tentunya merupakan kesepakatan yang anda buat secara individu di awal, tentang kapan uang deposito tersebut akan kembali dicairkan.

Meskipun terkesan kurang fleksibel, namun setidaknya jangka waktu tersebut dapat menahan kebiasaan belanja yang impulsif. Karena selama uang tersebut disimpan di dalam bank, Anda tentu tidak akan bisa menggunakannya. Adapun jika Anda terpaksa mengambil, maka akan ada sanksi yang ditetapkan oleh bank masing-masing.

2. Bunga Lebih Besar

Selain jangka waktu yang bisa membuat Anda tidak impulsif dalam berbelanja, bunga tabungan deposito bisa dikatakan lebih tinggi, contohnya saja Bank Perkreditan Rakyat (BPR) yang memiliki bunga mencapai 6,25% p.a. Bunga ini juga dilindungi oleh LPS (Lembaga Penjamin Simpanan).

Dengan return yang cukup besar, itu artinya semakin besar jumlah dana yang Anda simpan di deposito, semakin besar pula keuntungan yang bisa Anda dapatkan.

3. Uang Pokok Tidak Berkurang

Berbeda dengan tabungan biasa yang mengenakan biaya administrasi per bulannya, tabungan deposito tidak akan mengambil uang pokok yang Anda punya sedikitpun, karena memang tidak memberlakukan biaya administrasi. Sebaliknya, Anda justru akan menerima lebih banyak keuntungan dari hasil penambahan bunga ketika deposito tersebut dicairkan.

4. Bisa Jadi Jaminan

Tabungan deposito juga bisa dijadikan jaminan kredit, karena nominalnya yang cukup besar dan uang pokok yang selalu tetap. Sehingga, dalam keadaan mendesak sekalipun, Anda tidak perlu panik karena harus menjaminkan sertifikat rumah atau alat transportasi kepada bank.

5. Syarat Mudah

Tabungan deposito juga memiliki syarat yang sangat mudah, tidak seperti permohonan kredit yang harus disertai berbagai dokumen pendukung. Hanya perlu menyiapkan kartu identitas diri dan nomor rekening bank, Anda sudah bisa membuka tabungan deposito. Bahkan, sekarang juga telah tersedia produk E-Deposito yang dapat langsung diakses melalui aplikasi DepositoBPR by Komunal. E-Deposito ini tidak mengharuskan Anda untuk datang langsung ke bank, sebaliknya hanya perlu mengakses melalui smartphone.

6. Terjamin

Tabungan deposito Anda dijamin sepenuhnya oleh Lembaga Penjamin Simpanan (LPS) hingga 2 milyar. Sehingga, jika suatu saat terjadi masalah pada bank yang bersangkutan, dana Anda tidak akan hilang dan tetap kembali.

Risiko Produk Deposito

1. Risiko Likuiditas

Deposito memiliki jangka waktu tertentu, dan dana tidak dapat ditarik sebelum jatuh tempo tanpa dikenakan penalti. Jika Anda membutuhkan dana mendadak dan harus mencairkan deposito lebih awal, Anda mungkin harus membayar biaya penalti atau kehilangan sebagian dari bunga yang sudah diperoleh.

Contoh: Anda memiliki deposito 12 bulan, tetapi perlu menarik dana pada bulan ke-6, sehingga Anda harus membayar penalti untuk pencairan awal.

2. Risiko Inflasi

Suku bunga deposito cenderung tetap dan umumnya lebih rendah dibandingkan potensi hasil dari investasi yang lebih agresif. Jika tingkat inflasi lebih tinggi dari suku bunga deposito, daya beli uang Anda bisa menurun, sehingga nilai riil dari investasi deposito berkurang.

Contoh: Jika suku bunga deposito 4% per tahun dan inflasi mencapai 5%, maka nilai riil dari tabungan deposito Anda sebenarnya menurun.

3. Risiko Suku Bunga

Ketika suku bunga pasar meningkat, suku bunga deposito yang sudah ditetapkan sebelumnya tetap tidak berubah. Ini berarti Anda tidak bisa mengambil keuntungan dari kenaikan suku bunga yang baru, sehingga potensi keuntungan yang diperoleh menjadi lebih rendah dibandingkan instrumen lain yang mungkin mengikuti kenaikan suku bunga.

Contoh: Anda memiliki deposito dengan bunga tetap 3%, sementara suku bunga pasar meningkat menjadi 5%, sehingga deposito Anda menghasilkan bunga yang lebih rendah daripada produk pasar uang lainnya.

4. Risiko Keuangan Bank

Meski deposito dijamin oleh Lembaga Penjamin Simpanan (LPS) hingga batas tertentu, ada risiko kehilangan dana jika bank tempat Anda menempatkan deposito mengalami masalah keuangan atau gagal bayar. Namun, selama deposito Anda memenuhi syarat penjaminan LPS (seperti jumlah dana dan tingkat suku bunga yang sesuai), maka dana Anda akan aman.

Contoh: Bank tempat Anda menempatkan deposito mengalami krisis keuangan, tetapi dana Anda tetap aman karena dijamin oleh LPS hingga batas tertentu.

5. Risiko Penurunan Nilai Jika Diperpanjang Otomatis

Deposito dengan fitur Automatic Roll Over (ARO) akan diperpanjang otomatis pada saat jatuh tempo. Namun, suku bunga pada periode perpanjangan bisa saja lebih rendah dari sebelumnya jika kondisi pasar berubah. Hal ini bisa membuat hasil investasi Anda menurun tanpa Anda sadari.

Contoh: Deposito Anda memiliki bunga 4% saat dibuka, tetapi saat diperpanjang otomatis, bunga turun menjadi 3%, sehingga hasil investasi lebih kecil dari yang diharapkan.

6. Risiko Biaya Tersembunyi

Beberapa bank mungkin mengenakan biaya administrasi atau biaya lain yang dapat mengurangi jumlah bunga yang Anda terima. Risiko ini tidak selalu tampak di awal, tetapi bisa memengaruhi hasil akhir dari investasi deposito Anda.

Contoh: Anda membuka deposito dengan bunga 3%, tetapi bank mengenakan biaya administrasi sehingga total bunga yang diterima menjadi lebih kecil dari yang diharapkan.

7. Risiko Tidak Dapat Diaksesnya Dana dalam Jangka Panjang

Deposito yang memiliki tenor panjang mungkin akan mengunci dana Anda dalam jangka waktu lama, sehingga Anda tidak bisa memanfaatkan dana tersebut untuk peluang investasi lain yang mungkin lebih menguntungkan.

Contoh: Anda membuka deposito dengan tenor 2 tahun, tetapi dalam periode tersebut ada peluang investasi lain yang lebih menguntungkan, namun Anda tidak bisa memanfaatkan karena dana terkunci dalam deposito.

Tips Agar Deposito Menguntungkan

1. Pilih Bank dengan Suku Bunga Kompetitif

Setiap bank menawarkan suku bunga deposito yang berbeda-beda. Lakukan riset untuk membandingkan suku bunga deposito dari beberapa bank agar Anda bisa mendapatkan penawaran terbaik. Pilih bank yang menawarkan suku bunga yang kompetitif agar keuntungan dari deposito lebih maksimal.

Tip: Gunakan situs perbandingan atau kunjungi situs resmi bank untuk mengecek suku bunga deposito terkini.

2. Pertimbangkan Tenor yang Sesuai dengan Kebutuhan

Pilih tenor deposito yang sesuai dengan kebutuhan likuiditas Anda. Semakin panjang tenor, biasanya suku bunga yang ditawarkan juga lebih tinggi. Namun, pastikan Anda memilih jangka waktu yang tidak mengganggu kebutuhan dana dalam waktu dekat, sehingga Anda tidak perlu menarik dana sebelum jatuh tempo dan terkena penalti.

Tip: Jika Anda mungkin memerlukan dana dalam waktu dekat, pilihlah tenor pendek, seperti 1 atau 3 bulan, dan perpanjang otomatis jika dana masih belum diperlukan.

3. Manfaatkan Fitur Automatic Roll Over (ARO)

Deposito dengan fitur Automatic Roll Over (ARO) secara otomatis akan diperpanjang pada akhir jangka waktu. Fitur ini memungkinkan Anda terus mendapatkan bunga deposito tanpa perlu mengajukan pembaruan secara manual. Keuntungan dari fitur ini adalah bunga yang diperoleh akan terus bertambah setiap kali deposito diperpanjang.

Tip: Pastikan untuk memeriksa ulang suku bunga saat perpanjangan otomatis, karena bank dapat menyesuaikan tingkat bunga sesuai kondisi pasar.

4. Perhatikan Batas Maksimal Penjaminan LPS

Pastikan dana deposito Anda tidak melebihi batas penjaminan Lembaga Penjamin Simpanan (LPS) agar tetap terlindungi. LPS hanya menjamin deposito hingga batas tertentu, biasanya sekitar Rp2 miliar per nasabah per bank dengan syarat bunga deposito sesuai ketentuan. Jika jumlah dana melebihi batas ini, bagian tersebut tidak akan dijamin.

Tip: Jika Anda ingin menempatkan deposito dalam jumlah besar, pertimbangkan untuk menyebarkannya di beberapa bank untuk menjaga agar seluruh dana tetap dalam batas jaminan LPS.

5. Manfaatkan Deposito Berjangka untuk Rencana Keuangan Jangka Pendek

Deposito sangat cocok untuk perencanaan keuangan jangka pendek atau menengah, seperti dana liburan, biaya pendidikan, atau biaya pernikahan. Dengan memilih tenor yang sesuai, Anda bisa mendapatkan bunga yang lebih tinggi daripada tabungan biasa dan memastikan dana siap digunakan pada waktunya.

Tip: Sesuaikan tenor deposito dengan jangka waktu rencana keuangan Anda, sehingga dana tersedia tepat saat Anda membutuhkannya.

6. Pertimbangkan Deposito Berbasis Syariah jika Menginginkan Sistem Bagi Hasil

Deposito syariah menawarkan sistem bagi hasil yang berbeda dari suku bunga tetap. Sistem ini bisa menguntungkan dalam kondisi pasar yang menguntungkan. Selain itu, deposito syariah juga lebih sesuai bagi mereka yang ingin berinvestasi sesuai prinsip syariah.

Tip: Periksa nisbah bagi hasil yang ditawarkan dan sesuaikan dengan preferensi investasi Anda.

7. Hindari Penarikan Dini untuk Menghindari Penalti

Salah satu kelemahan deposito adalah adanya penalti jika ditarik sebelum jatuh tempo. Untuk menghindari kerugian ini, pastikan Anda tidak akan membutuhkan dana tersebut hingga tenor selesai. Jika Anda mungkin membutuhkan dana darurat, pastikan Anda juga memiliki tabungan terpisah.

Tip: Sebelum membuka deposito, perhitungkan dengan cermat kebutuhan likuiditas Anda dan hindari menggunakan dana darurat untuk deposito.

8. Pertimbangkan Deposito dalam Mata Uang Asing jika Mengharapkan Keuntungan Valas

Jika Anda memiliki rencana finansial dalam mata uang asing atau memprediksi penguatan mata uang tertentu, pertimbangkan untuk menempatkan deposito dalam mata uang tersebut. Deposito valas dapat memberikan keuntungan ganda dari bunga dan potensi apresiasi nilai tukar.

Tip: Perhatikan fluktuasi nilai tukar dan suku bunga deposito valas di bank, karena keduanya memengaruhi keuntungan Anda.

9. Gunakan Kembali Bunga yang Diterima untuk Menambah Investasi

Alih-alih menggunakan bunga yang diperoleh untuk pengeluaran, Anda bisa menginvestasikannya kembali ke dalam deposito atau instrumen investasi lain. Ini akan membantu bunga yang diperoleh tumbuh secara komposit, sehingga total keuntungan Anda menjadi lebih optimal.

Tip: Jika Anda memilih fitur ARO Plus, bunga akan otomatis diakumulasikan dengan pokok deposito pada perpanjangan berikutnya.

10. Cermati Biaya Administrasi dan Ketentuan Bank

Beberapa bank mungkin mengenakan biaya administrasi atau potongan tertentu pada deposito. Pastikan untuk memahami seluruh ketentuan terkait biaya, penalti, dan suku bunga agar tidak ada kejutan yang mengurangi keuntungan.

Tip: Tanyakan kepada bank terkait biaya atau potongan lainnya yang mungkin dikenakan dan pilih bank yang menawarkan ketentuan yang lebih menguntungkan.

Bagaimana sahabat Komunal? Pastinya kita tidak mau ya prediksi resesi global tersebut menjadi kenyataan. Namun jika memang hal tersebut terjadi, paling tidak kita telah mengambil langkah preventif untuk menyikapinya, salah satunya dengan berinvestasi melalui instrumen deposito. Persiapan dana darurat memang sangat penting dalam menghadapi ketidakstabilan yang terjadi dalam perekonomian dunia.

Dengan bebagai manfaat dan keuntungan yang ditawarkan, pastinya Anda tidak perlu lagi ragu dalam menyimpan dana di produk deposito. Untuk itu, lebih baik memulai meskipun terlambat, daripada tidak pernah mencoba sama sekali. #SaatnyaDepositoBPR hanya di DepositoBPR by Komunal. Jangan lupa download apikasinya di AppStore dan PlayStore.